Predaj resp. vývoz hmotného tovaru mimo EÚ je spravidla oslobodený od DPHčky, no v mnohých obchodných modeloch to môže byť pestrejšie. O nič menej zložitejšie nie sú služby poskytnuté firmám či súkromným osobám so sídlom či bydliskom mimo EÚ – niekedy DPHčku uplatniť musíme, inokedy zas nie a vždy je čo skúmať či sledovať. Medzi tretie krajiny dokonca nedávno pribudla Veľká Británia. Ako teda na faktúru, DPHčku či iné pravidlá pri poskytovaní služieb odberateľom z tretích krajín?

Platiteľ DPH

Pri poskytnutí služby je z hľadiska DPHčky vždy potrebné skúmať, kde je tzv. „miesto dodania“ danej služby. Napriek pojmu „miesto“ nesledujeme ani tak to, v ktorej krajine či meste sme službu uskutočnili, ale skôr je potrebné poznať konkrétne (a miestami zložité) pravidlá zákona o DPH.

Slovenský programátor môže napr. pracovať v kaviarni na Liptove či v hoteli v Budapešti, miesto dodania sa však z hľadiska DPHčky môže nachádzať vo Veľkej Británii.

A teda podrobnejšie:

Odberateľ je podnikateľ

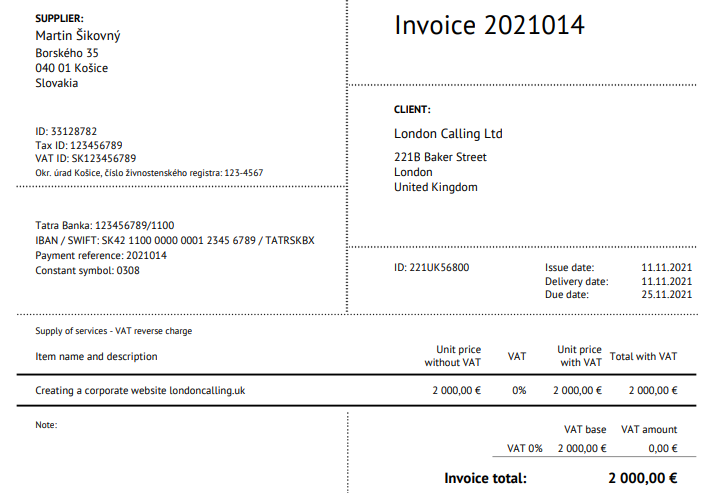

Ak je odberateľom podnikateľský subjekt so sídlom v krajine mimo EÚ, v prípade väčšiny služieb sa miesto dodania nachádza v krajine odberateľa. Slovenský podnikateľ uvedie na faktúre formulku „Prenesenie daňovej povinnosti“ a teda službu fakturuje za cenu bez DPH.

DPH má podľa európskych predpisov vyčísliť odberateľ a patrí jeho krajine – či a ako to nakoniec urobí či urobiť musí, už nie je problémom slovenského dodávateľa. Ten však musí mať k dispozícii potvrdenie o tom, že odberateľ je podnikateľom a je preukázateľne usídlený v krajine mimo EÚ – ideálne výpis z miestneho podnikateľského registra a ešte ideálnejšie možno aj potvrdenie od daniarov predmetnej krajine na formulári zo slovenského zákona o DPH.

Služba sa nikde nevykazuje – ani v daňovom priznaní k DPH, ani v kontrolnom výkaze a ani v súhrnnom výkaze (ako služby s miestom dodania v EÚ).

Odberateľ nie je podnikateľ

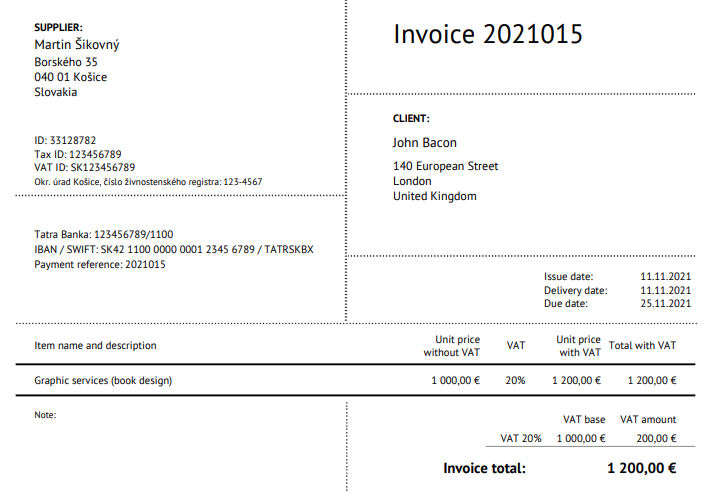

Ak je odberateľom súkromná osoba, určenie miesta dodania závisí od typu poskytnutej služby. Väčšina služieb poskytnutých súkromným nezdaniteľným osobám má miesto dodania v krajine dodávateľa, t. j. v SR – slovenský dodávateľ fakturuje službu za cenu vrátane slovenskej DPH a vykazuje ju ako všetky tuzemské dodávky vo výkazoch platiteľa DPH.

Na niektoré služby dodané súkromným osobám s bydliskom v tretích krajinách sa však vzťahujú výnimky.

Napríklad pri týchto vybraných typoch služieb sa miesto dodania aj v prípade odberateľov súkromných osôb nachádza v krajine odberateľa a dodávateľ teda DPHčku na výstupe nefakturuje:

- ucelené digitálne produkty – online kurzy, fotografie, eBooky, softvér ako služba s členským/predplatným a podobne. Od nich je však potrebné odlíšiť on-line vyučovanie resp. živé webináre – na tie sa vzťahuje základné pravidlo (miesto dodania je v krajine dodávateľa).

- prevod a postúpenie autorských práv, patentov, licencií, ochranných známok a podobných práv

- reklamné služby

- poradenské, inžinierske, technické, právne, účtovné, audítorské, prekladateľské, tlmočnícke a iné podobné služby vrátane služieb spracovania údajov a poskytovania informácií – práve táto skupina služieb je zadefinovaná pomerne široko. Na čo všetko sa napríklad vzťahuje pojem „technické služby“? Aj na programovanie či tvorbu webstránok? Slovenský dodávateľ síce pri takýchto dilemách môže zvoliť opatrný prístup a službu vyfakturovať za cenu vrátane DPH (veď daniari sa potešia), nemusí však ísť o správny postup v zmysle zákona.

- bankové, finančné, poisťovacie a zaisťovacie služby s výnimkou nájmu bezpečnostných schránok

- poskytnutie zamestnancov.

Hoci je samozrejme možné, že na dodávateľa sa zas vzťahujú registračné povinnosti práve v krajine, v ktorej je miesto dodania služby – a to podľa miestnych zákonov.

A pri mnohých iných službách však postup „závisí od“, napríklad:

- nájom hnuteľného hmotného majetku okrem nájmu dopravných prostriedkov, železničných vagónov a vozňov, prívesov a návesov. Prípadný krátkodobý nájom dopravných prostriedkov má zas miesto dodanie v krajine, v ktorej sa dopravný prostriedok reálne dá k dispozícii

- preprava tovaru má miesto v krajine, v ktorej sa začala

- verejné konferencie, školenia či kultúrne podujatia majú miesto dodania v krajine, v ktorej sa podujatie koná.

- služby vzťahujúce sa na nehnuteľnosť majú miesto dodania v krajine, v ktorej sa nehnuteľnosť nachádza.

A pre istotu: ak hovoríme o službách s miestom dodania v krajine odberateľa, DPHčka síce na výstupe nefiguruje, no právo odpočítať vstupnú DPH-čku z nákupu či výroby predmetného tovaru, či súvisiacich služieb tým nie je dotknuté . Musí však vždy ísť o služby, ktoré nie sú oslobodené od DPH bez práva na odpočítanie vstupnej DPHčky (ako je to napr. pri prenájme nehnuteľností určených na bývanie).

Neplatiteľ DPH

Sledovanie týchto pravidiel sa vzťahuje aj na podnikateľa, ktorý je neplatiteľom DPH – t. j. nie je pre DPH registrovaný vôbec alebo je registrovaný podľa § 7a (predaj či nákup služieb do / z EÚ) alebo podľa § 7 (pravidelný nákup tovaru z EÚ).

- ak je odberateľom podnikateľský subjekt so sídlom v krajine mimo EÚ, aj neplatiteľ DPH je povinný vystaviť vyslovene faktúru podľa zákona o DPH – vrátane formulky „Prenesenie daňovej povinnosti“. A to aj v prípade, ak ju odberateľ (ako firma na ktorú sa nevzťahujú európske pravidlá) nepotrebuje. Dodávateľ neplatiteľ DPH je rovnako povinný mať dôkazy o postavení odberateľa. Dodávky služieb s miestom dodania mimo SR sa mu totiž nepočítajú do obratu pre povinnú registráciu za platiteľa DPH. Ak by však miesto dodania mimo SR nepreukázal, dodávka sa doň počíta

- ak je odberateľom súkromná osoba s bydliskom mimo EÚ, spravidla sa suma na faktúre – ako služba s miestom dodania v SR – do obratu počíta. DPHčku samozrejme zatiaľ ako neplatiteľ DPH nefakturuje. No neskôr možno áno. Aj v tomto prípade je ideálne vystaviť faktúru – tak či tak musí totiž pri každej dodávke vystavovať účtovný doklad podľa zákona o účtovníctve.

Viac:

Obrat pre povinnú registráciu za platiteľa DPH si musí každý podnikateľ sledovať sám

Obrat pre povinnú registráciu za platiteľa DPH: čo sa doňho počíta a čo nie

4 komentáre