Akciová či partnerská zľava poteší kupujúceho a často aj predávajúceho, niekedy je však dôvodom na zľavu aj neskoršie splnenie niektorých podmienok (množstvo, rýchlosť úhrady) či reklamácia. Ako na zľavy, ich uvádzanie a fakturáciu: najčastejšie otázky a pravidlá.

Zľava percentuálna alebo nominálna?

Je to na dohode medzi účastníkmi obchodu, resp. podmienkach predávajúceho, ktoré kupujúci akceptuje (čo je vlastne tiež dohoda).

Okamžité poskytnutie zľavy

Okamžitú zľavu dostane kupujúci napr. zadaním zľavového kupónu pri nákupe v e-shope či pri akejkoľvek dohode s predávajúcim hneď na mieste. Vzhľadom na účtovné pravidlá (povinné účtovanie o zľavách ) či náležitosti faktúry (vzťahujúce sa na firmy registrované pre DPH) sa v praxi na predmetnej faktúre uvádza aj pôvodná cena ako aj zľava a nová cena po zľave. V každom prípade však stačí toto všetko uviesť na 1 faktúre vystavenej hneď k predmetnému predaju.

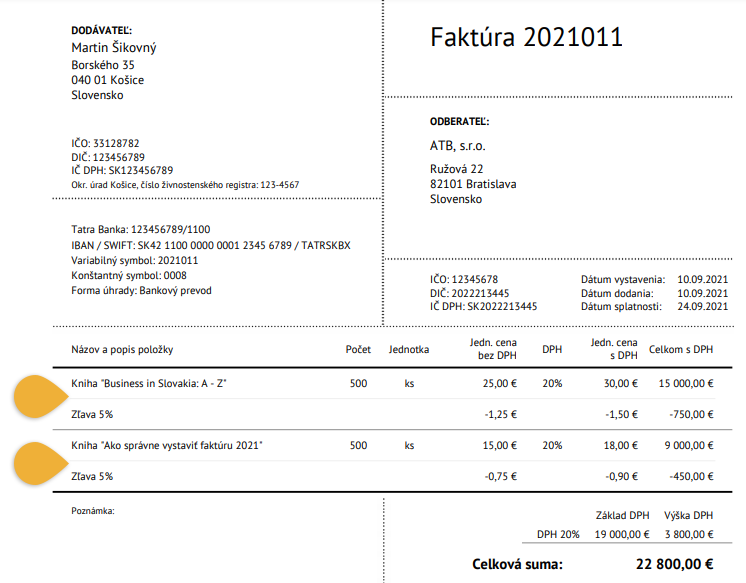

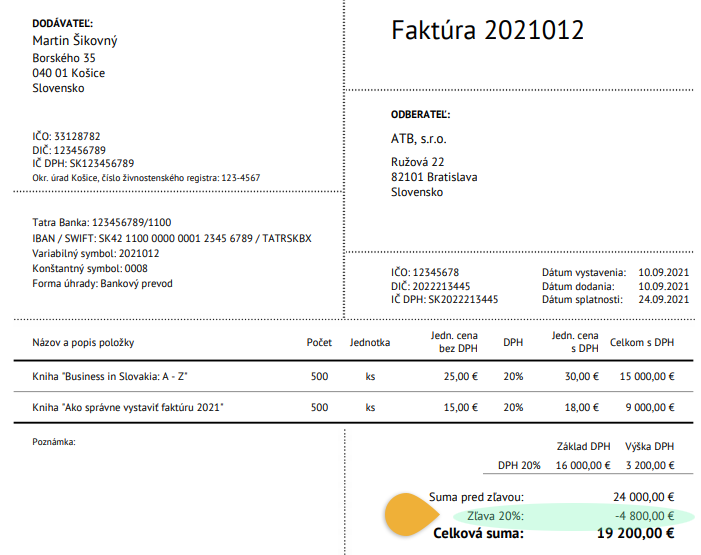

V SuperFaktúre je možné percentuálnu zľavu zadať a uplatniť:

- pri každej fakturovanej položke (zadaním príslušného percenta).

- na celú predmetnú dodávku (percentuálna zľava na celú faktúru / na celý nákup).

Rovnako je možné uviesť zľavu aj v pevnej sume – zadaním samostatnej položky:

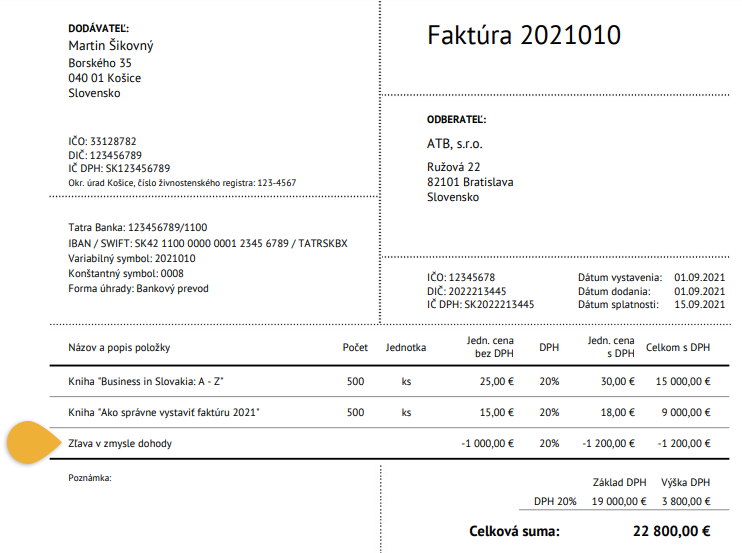

… a zľava dodatočná

Dodatočné zľavy poznajú najmä obchodníci s tovarom – napr. skontá, teda zľavy pri skoršej úhrade faktúry. V tomto prípade najprv obchodník vystaví faktúru za pôvodnú dohodnutú cenu – v okamihu predaja totiž ešte nevie, či dôjde ku skutočnosti, na základe ktorej cenu zníži. Ak odberateľ uhradí v dohodnutom termíne (napr. do 7 dní od dodania tovaru), dodávateľ poskytne zľavu. K nej však vystaví dodatočnú faktúru, ktorá je v prípade platiteľov DPH dokladom opravujúcim základ DPH, v SuperFaktúre či ľudovo dobropisom.

Podobný postup sa uplatní pri množstevnom rabate – teda odobratí určitého množstva tovaru v rámci sledovaného obdobia. Obchodník pri predaji tovaru vystavuje faktúry za pôvodnú dohodnutú cenu. Ak odberateľ neskôr dosiahne limit odobratého tovaru, dodávateľ poskytne dodatočnú zľavu. K nej však rovnako vystaví dodatočnú faktúru, ktorá je v prípade platiteľov DPH dokladom opravujúcou základ DPH.

A ako na takéto dobropisy? Podrobnejšie aj s príkladmi v samostatnom článku.

Ako na reklamáciu či vrátenie tovaru?

V praxi bežná záležitosť: odberateľ môže časť tovaru reklamovať a vrátiť prípadne môže dodávateľovi vrátiť všetko. Ten (platiteľ DPH) je znova povinný vystaviť doklad k oprave základu DPH, teda dobropis s mínusovými položkami z pôvodnej dodávky/faktúry. Buď na časť dodávky alebo na celú dodávku.

Takú faktúru k oprave je povinný vystaviť do 15 dní od skončenia mesiaca, v ktorom nastala predmetná skutočnosť – tj napr. vrátenie tovaru či zrušenie celej dodávky. Ako dátum dodania – i keď to nie je celkom presné – uvedie deň, v ktorom k vráteniu či zrušeniu došlo. V žiadnom prípade neuvádzame pôvodné dátumy z pôvodnej faktúry – áno, v praxi môže nastať aj situácia, že dodávateľ v jednom mesiaci tovar vyfakturuje a odvedie z neho DPHčku, no odberateľ tovar reklamoval a nezaplatil a k „vráteniu“ DPHčky z hľadiska cash flow dodávateľa dôjde až v ďalšom mesiaci.

Zľava 100%-ná?

100%-ná zľava neexistuje. Dodanie niečoho zadarmo znamená z hľadiska daní a čísiel bezodplatné tovaru alebo služby.

To však v závislosti od konkrétnej situácie môže mať svoje daňové dopady:

- ak firma dodá tovar či službu, pri nákupe či vytvorení ktorej si odpočítal vstupnú DPH-čku, musí vypočítať a odviesť výstupnú DPHčku – akokeby išlo o odplatné dodanie, tj klasický obchod za peniaze. Výstupnú DPH nemusí vyfakturovať v prípade, ak si vstupnú DPHčku neodpočítal

- z hľadiska dane z príjmov a odvodov však akákoľvek zľava zamestnancovi je vlastne jeho nepeňažným príjmom. Ten vstupuje do jeho výplaty ako akákoľvek iná peňažná suma a teda firma i zamestnanec z nej platia + odvádzajú odvody i daň z príjmov. Uvedené platí i pri poskytnutí zľavy či inej výhody aj spoločníkovi, konateľovi a v podstate aj jeho príbuzným – z hľadiska dane z príjmov sa totiž aj spoločník či štatutár obchodnej spoločnosti považuje za zamestnanca

- no sa zľavnené predaje samotnému spoločníkovi, konateľovi a jeho príbuzným ako podnikateľom zas podlieha tzv. transferovému oceňovaniu. Prepojené subjekty (tzv. „závislé osoby“) síce môžu obchodovať za ľubovoľné (rozumej zľavnené ceny), vo väčšine prípadov však obe zúčastnené strany musia upraviť svoj základ dane z príjmov tak, akokeby obchodovali za nezávislú trhovú cenu.

Sadzba DPH?

A akú uviesť na opravnej faktúre sadzbu DPH? Keďže sa stále točíme okolo jednej dodávky, tak sa na dobropise (doklade k oprave základu DPH) použije sadzba DPH z pôvodného dokladu. A to aj v prípade, keby medzičasom zákon sadzbu zmenil.

Pridať komentár