Ak máte ťažkú hlavu v súvislosti s legislatívnymi zmenami platnými od 1.1.2025 verte, že nie ste sami. Vláda krátkym časom na prípravu poriadne zavarila všetkým podnikateľom. V tomto článku si však preberieme, ako sa so situáciou vysporiadať.

Poznáte riešenie tejto situácie? Klient si v našej službe vyklikal objednávku v starom roku 2024 – napríklad rovno na Silvestra 31.12.2024. No úhrada dorazila na náš účet ako e-shopu dodávateľa až 2.1.2025. Faktúru mu vystavujeme ešte so starou DPHčkou (20%), alebo už s tou novou (23%)?

PRO TIP: Ak využívate služby s predplatným, napríklad ako SuperFaktúru, môže byť pre vás výhodné si ich ešte v tomto roku predplatiť na dlhšie obdobie. Ušetríte tak na zvýšenej DPH.

Podstatný je „deň vzniku daňovej povinnosti“

Podstatné je pravidlo: vo väčšine prípadov sa použije sadzba platná v roku, v ktorom sa stal tzv. vznik daňovej povinnosti k DPH. Už to trochu komplikujem odborným jazykom. Ktorý deň je vlastne dňom vzniku daňovej povinnosti?

Buď:

- deň dodania tovaru

- deň dodania služby. Do pojmu „služby“ sa v praxi zahŕňa široká množina plnení. Digitálny produkt je napríklad dodaný hneď pri stiahnutí. Programátorské práce dodávané v priebehu decembra 2024 – tj za 1.12 až 31.12.2024 – majú dátum dodania 31.12.2024. Poznáme tiež napríklad aj služby dodávané opakovane (napr. nájomné či paušál za právne služby) – tu si viacmenej dodávateľ môže zvoliť viacmenej dobrovoľne, najneskorším dňom dodania je posledný deň daného mesiaca či iného obdobia, na ktoré sa platba vzťahuje.

- ale aj napríklad deň prijatia preddavku – tj dátum, kedy odberateľ uhradil platbu vopred, ešte pred samotným dodaním nejakého tovaru či služby. Presnejšie: deň, kedy bola platba pripísaná na bankový či iný účet (Stripe, GoPay, Paypal) predávajúceho. My už vieme, že už takáto prijatá platba sa musí rozdeliť na základ DPH a DPHčku. Dokonca je k nej potrebné vystaviť aj faktúru k prijatej platbe.

Toto je samozrejme iba základný rozcestník. Rozdielne sa deň vzniku daňovej povinnosti stanovuje napr. pri dodaní tovaru zo SR inému odberateľovi z EÚ či napríklad vo vzťahu „komitent – komisionár“.

V ktorom roku teda došlo buď k prijatiu platby alebo samotného dodaniu? Podľa neho určíme sadzbu.

Platba a dodanie v starom roku 2024 vs v novom 2025

Objednávka znamená v podstate nejakú tú túžbu čosi si kúpiť. No ak bola napr. objednávka vystavená napr. 31.12.2024, no do polnoci 31.12.2024 dodávateľ ani nič nedodal a rovnako na niektorý z jeho platobných účtov (banka, Stripe, Besteron, Paypal atď) platba nedorazila, tak sa vlastne ešte nič neudialo. Starý rok ostáva starým rokom – aj so starou sadzbou.

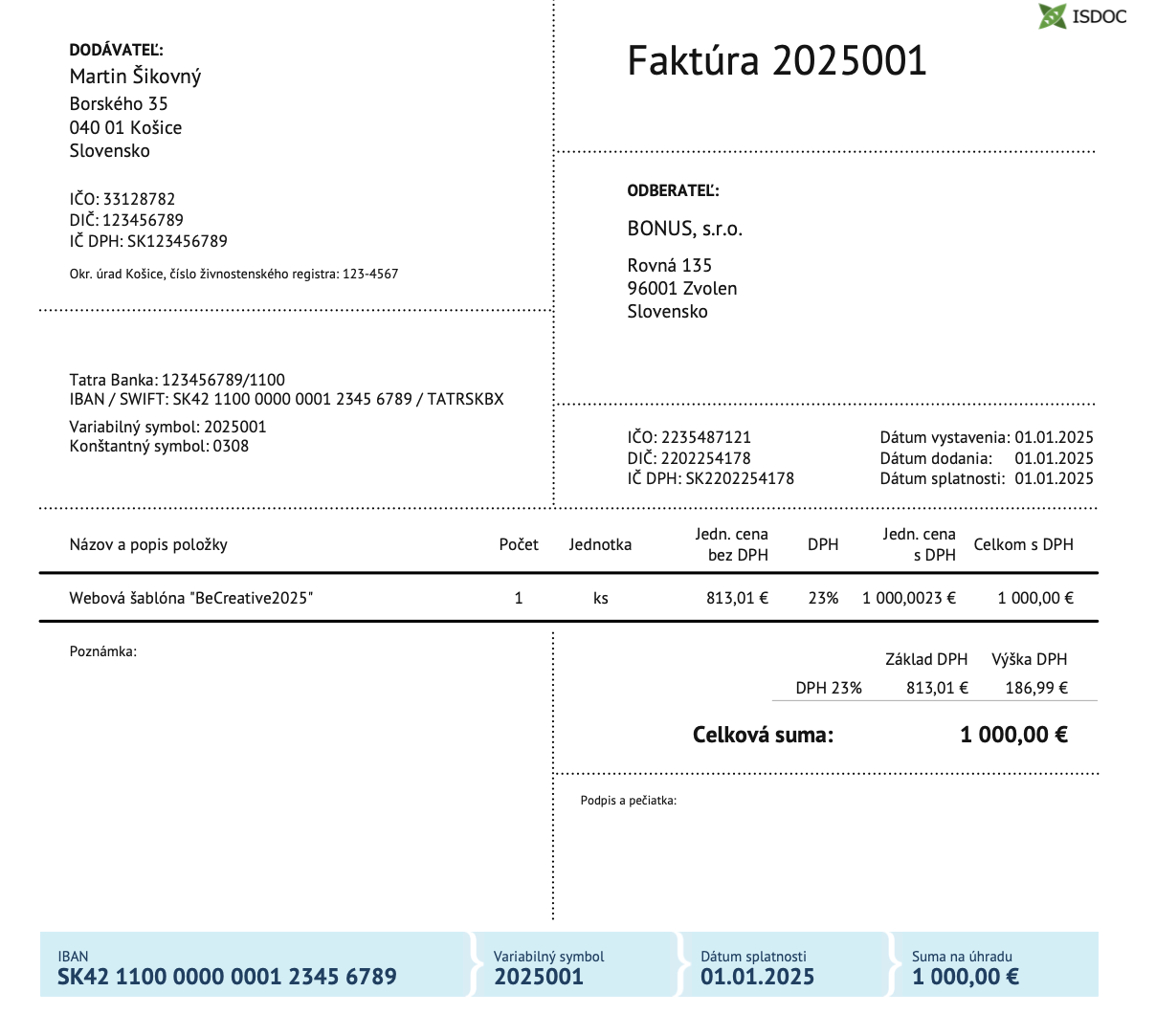

Ak platba dorazí napr. 1.1.2025, tak k prijatiu platby došlo v roku 2025. A teda k vzniku daňovej povinnosti tiež. 1 000 EUR sa rozpočíta na: základ DPH 813,01 EUR a DPHčka 186,99 EUR (23%). Prípadne sa DPHčke vyčísli v inej sadzbe*

Ak v rovnaký deň dôjde k dodaniu služby či tovaru – napríklad predplatného – tak postupujeme rovnako. Použije sa sadzba nového roka 2025. Ostrá faktúra – za samotné dodanie tovaru či služby – bude mať sadzbu novú, napr. a najmä 23%. Tisícka sa teda rozpočíta na základ DPH 813,01 EUR a DPHčka 186,99 EUR (23%).

Príklad (SZČO platiteľ DPH predal webovú šablónu v novom roku 2025 – v novom roku prišla platba a rovnako aj došlo k dodaniu):

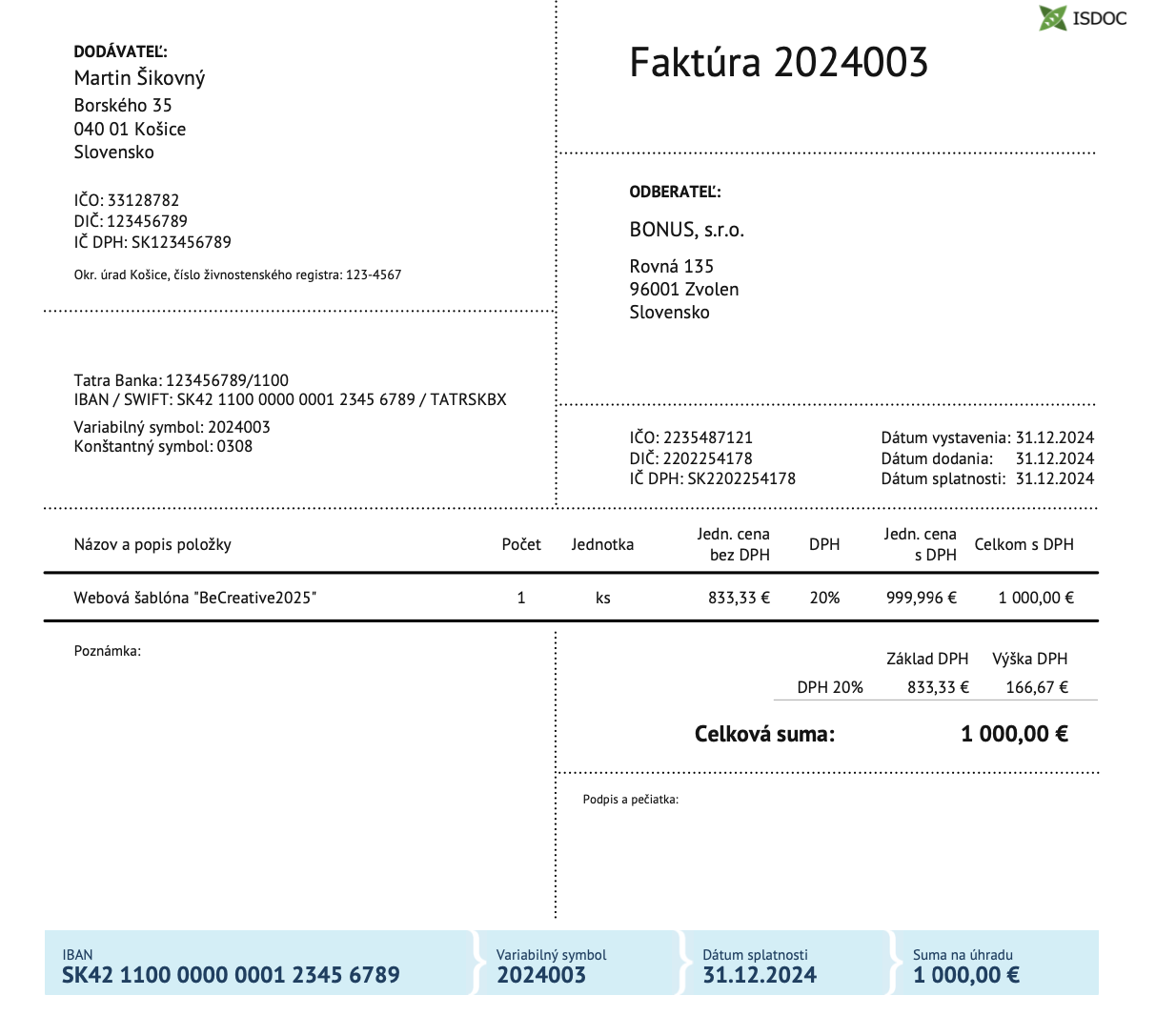

Naopak: ak platba prišla 31.12.2024 o 23.55, tak dňom vzniku daňovej povinnosti je 31.12.2024 – teda starý rok. 1 000 EUR sa rozpočíta na: základ DPH 833,33 EUR a DPHčka 166,67 EUR (20%).

Príklad (SZČO platiteľ DPH predal webovú šablónu v starom roku 2024):

Môžeme sa samozrejme baviť o tom, kedy je správne vystaviť iba faktúru k prijatej platbe a kedy stačí ostrá faktúra – no situácií z praxe je mnoho a bolo by to na samostatný návod. No stále platí princíp:

- ak ostrú faktúru vystavujeme v novom roku 2025, použijeme niektorú z nových sadzieb DPH pre rok 2025

- ak faktúru k prijatej platbe vystavujeme v novom roku 2025 – lebo platba prišla 1.1.2025 či neskôr – rovnako použijeme nové sadzby pre rok 2025

*Sadzby: sadzieb DPH je pre nový rok 2025 viacero. Doterajších 20%, 10% a 5% sa menia na 23%, 19% a 5%. Bohužiaľ v mnohom pre úplne iné tovary a služby a ich zatriedenie bude v praxi podľa nových pravidiel zložitejšie.

Rovnako nastanú v praxi aj rôzne iné situácie, kedy sa obchod preklápa zo starého roka do nového. Toto je jedna z nich a základný princíp. V „ostrej“ praxi je však naozaj ideálne sa poradiť s profíkom.

8 komentárov